In diesem Artikel erfährst du von den meiner Meinung nach 5 besten ETF-Sparpläne bei Trade Republic. Diese ETFs hatten über die letzten Jahre hinweg die besten Renditen erzielt und können bei Trade Republic kostenlos bespart oder durch Einmalkäufe für nur 1 € erworben werden.

1. iShares NASDAQ 100

Den ersten sehr guten ETF den ich dir vorstelle, ist der “iShares NASDAQ 100” (WKN: A0YEDL). Hierbei wird in die größten Unternehmen investiert, die am NASDAQ-Aktienmarkt gelistet sind. Eine Ausnahme bilden Unternehmen des Finanzsektors, welche im NASDAQ ausgeschlossen sind. Beim NASDAQ handelt es sich um die größte elektronische Börse in den USA. Die Sektoren umfassen vor allem die Bereiche Computer-Hardware und -Software, Telekommunikation, Einzelhandel/Großhandel und Biotechnologie. Das Kernportfolio bilden internationale Unternehmen mit einer hohen Marktkapitalisierung ab.

Der NASDAQ 100 ist thesaurierend, d.h. er reinvestiert seine Gewinne automatisch. Es gibt aber auch einen kleineren ETF, der Dividenden ausschüttet. Des Weiteren kauft dieser ETF die Aktien auch direkt (physische Replikation). Alle folgenden ETFs, die ich dir zeige, sind physisch replizierend.

Der NASDAQ 100 ist thesaurierend, d.h. er reinvestiert seine Gewinne automatisch. Es gibt aber auch einen kleineren ETF, der Dividenden ausschüttet. Des Weiteren kauft dieser ETF die Aktien auch direkt (physische Replikation). Alle folgenden ETFs, die ich dir zeige, sind physisch replizierend.

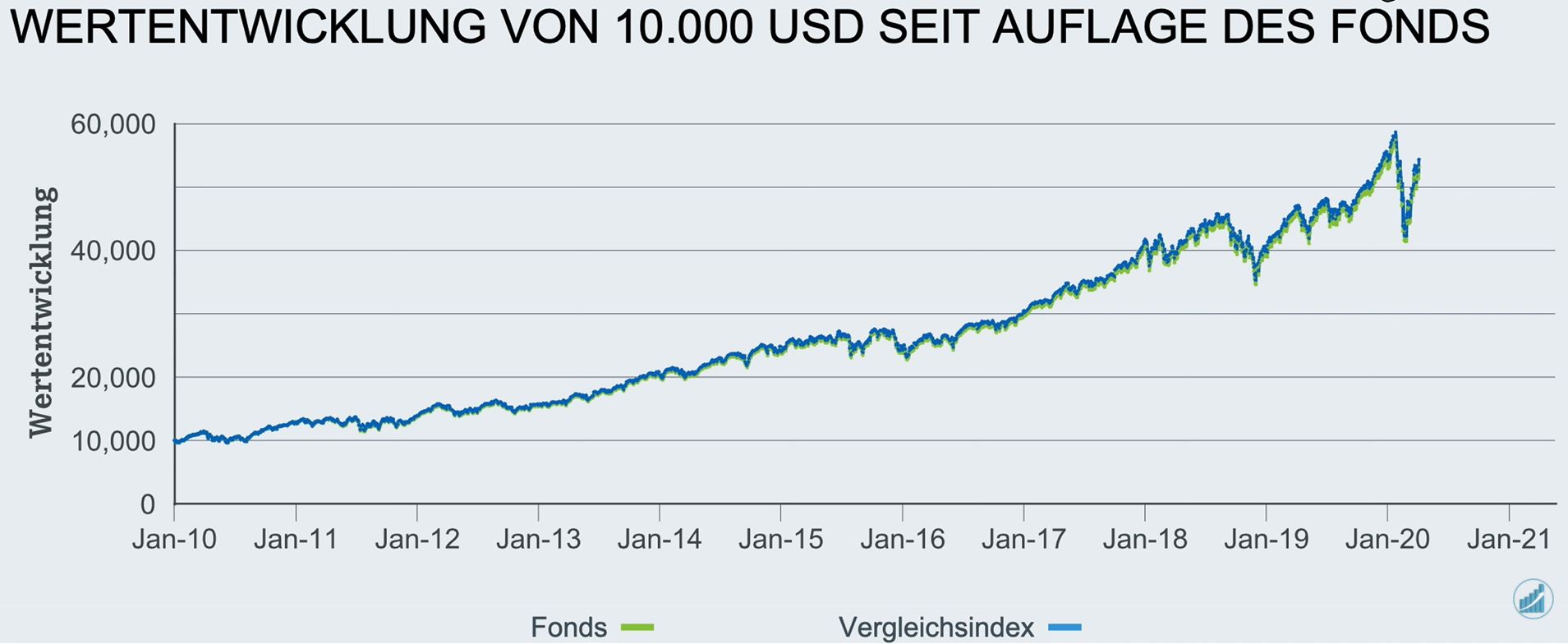

Der Index besteht aus 103 Unternehmen mit einem Fondsvolumen von ca. 4,4 Mrd. $. Die jährliche Gesamtkostenrate (TER) beträgt 0,33 %. Seit 2010 liegt die durchschnittliche jährliche Rendite bei 17,7 % und ist damit sehr hoch verglichen mit anderen ETFs. In den folgenden Abbildungen zeige ich dir die Top-Positionen nach ihrer Gewichtung sowie nach ihrer Wertentwicklung. Beim NASDAQ wirst du feststellen, dass gerade die „Big Five“ US-Tech-Unternehmen den höchsten Anteil ausmachen, in den du investierst.

Risiken des iShares NASDAQ 100 ETF

Wie du dir denken kannst, besteht ein gewisses “Klumpenrisiko”, da der Index sehr USA- und IT-lastig ist. Das Risiko wird durch den ETF-Emittenten von iShares mit 6 von 7 eingestuft und gilt daher als Investition mit einem erhöhtem Risiko. Auch ist der gesamte Index sehr volatil, sodass zwar höhere Gewinne, aber auch unter Umständen höhere Verluste entstehen können.

Keyfacts iShares NASDAQ 100:

- Fondsvolumen: Ca. 4,4 Mrd $

- Kosten (TER): 0,33 %

- Durchschnittliche jährliche Rendite: 17,7 % (Stand 2010)

- Risiko: 6/7 (erhöht)

2. iShares S&P 500 IT

Als zweiten ETF möchte ich dir den “iShares S&P 500 IT” (WKN: A142N1) vorstellen. Hier wird in die größten US-Unternehmen investiert, die im Informationstechnologiesektor tätig und im S&P500 Index notiert sind. Der S&P500 beinhaltet die 500 größten börsennotierten US-Unternehmen, wovon 71 Unternehmen aus dem IT-Sektor kommen. Genau in diese 71 Unternehmen investierst du auch dann dein Kapital.

Der ETF ist thesaurierend. Eine Ausschüttung in Form von Dividenden existiert nicht. Die Aktien werden beim Investieren physisch gekauft. Die TER beläuft sich lediglich auf 0,15 % und ist damit relativ gering. Das Fondsvolumen beträgt mit ca. 1,4 Mrd. $ weniger als ⅓ des NASDAQ 100. Seit 2015 liegt die durchschnittliche jährliche Rendite bei 20,4 %.

Du deckst mit diesem Index im Grunde alle Sektoren der IT ab, die vor allem aus der Systemsoftware, der Technologiehardware, dem Speicherplatz, den Geräten sowie den Halbleitern entspringen. Du solltest dir aber im Klaren sein, dass eine Kombination mit einem Sparplan auf den NASDAQ 100 wenig sinnvoll ist. Dadurch hast du ein noch höheres Klumpenrisiko, weil die abgebildeten Unternehmen größtenteils identisch sind. Die Gewichtung ist hier teilweise noch extremer, da allein Microsoft schon 22 % des Index und die größten 10 Werte etwa ⅔ einnehmen.

Risiken des iShares S&P 500 IT ETF

Wenn wir es kurz fassen möchten, dann sind die Risiken ähnlich wie beim NASDAQ 100. Du hast hier einen kompletten USA-Index und nur IT-Unternehmen. Der Index ist auch sehr volatil, was aber nicht negativ sein muss. Das Risiko wird auch hier mit 6 von 7 bewertet.

Keyfacts iShares S&P 500 IT:

- TER: 0,15 %

- Fondsvolumen: 1,4 Mrd.l $ weniger als ⅓ des NASDAQ 100

- durchschnittliche jährliche Rendite: 20,4 %

- Risiko 6/7 (erhöht)

3. iShares World Momentum

Der dritte ETF ist der “iShares World Momentum” (WKN: A12ATF). Sicherlich kennst du den klassischen Weltindex MSCI World, bestehend aus über 1.600 Aktien aus 23 Industriestaaten. Aber wusstest du, dass du auch nur in die Untermenge an MSCI World-Aktien investieren kannst, deren Kurs eine Aufwärtstendenz gezeigt haben? In anderen Worten, du investierst nur in die Aktien, die sich gerade mit einem Momentum nach oben bewegen.

Auch dieser ETF ist sehr USA-lastig, mit etwa 67 % (Japan 10,13 %, Schweiz 3,74 %). Das ist der sehr guten Performance der US-Aktien geschuldet. Der Vorteil dieses ETFs ist, dass er mehr Unternehmen und eine bessere Sektorenstreuung enthält und der Fokus nicht nur auf den IT-Bereich gelegt wird.

Genau wie die anderen, vorgestellten ETFs ist der iShares World Momentum thesaurierend und physisch replizierend. Eine Ausschüttung in Form von Dividenden existiert, zumindest bei iShares, nicht. In diesem Index sind 348 Unternehmen enthalten. Die TER beträgt 0,30 %, das Fondsvolumen ca. 1,4 Mrd. $. Seit 2014 liegt die durchschnittliche jährliche Rendite bei 10,3 %. Im Vergleich: Der „Mutterindex“ MSCI-World hat dagegen nur 4,2 % Rendite erzielt. Die Rendite ist daher ziemlich gut, trotz der breiten Streuung.

Die wichtigsten Sektoren sind die Gesundheitsversorgung mit 29,22 %, die IT mit 27,48 % und die Kommunikation mit 11,11 %. Auch dieser ETF ist etwas IT-lastig, wenn man die Kommunikation mit dazurechnet. Die wichtigsten Unternehmen sind auch hier die “FAANG-Aktien” (Facebook, Amazon, Apple, Netflix, Google und Microsoft), allerdings mit einem Anteil von je etwa 5 %. Es werden aber auch viele andere Aktien aus anderen Bereichen mit aufgeführt und stärker gewichtet.

Risiken des iShares World Momentum ETF

Ein Risiko ergibt sich auch hier durch den hohen USA Anteil. Die Sektoren IT und Gesundheit machen etwa 57 % aus. Der Index ist mittelmäßig volatil und es wird insgesamt mit einem mäßigen Risiko (5 von 7 Punkten) bewertet.

Keyfacts iShares World Momentum:

- TER: 0,30 %

- Fondsvolumen: ca. 1,4 Mrd. $

- durchschnittliche jährliche Rendite (ab 2014): 10,3 %

- Risiko: 5/7 (mäßig)

4. iShares Global Clean Energy

Wie der Name bereits verrät, wird im “iShares Global Clean Energy” (WKN: A0MW0M) in Unternehmen aus dem Bereich “saubere Energie” investiert. Zudem ist der ETF weltweit aufgestellt und investiert zu 55 % in Versorger-Unternehmen. Der Vergleichsindex ist der S&P Global Clean Energy.

Anders als die vorherigen ETFs ist Global Clean Energy ein ausschüttender ETF. Einen thesaurierenden ETF gibt es nicht. Der Index ist physisch replizierend. Er beinhaltet lediglich 30 Unternehmen und die laufenden Kosten betragen 0,30 % jährlich. Damit liegt er verhältnismäßig hoch, bei einem Fondsvolumen von 0,7 Mrd. $.

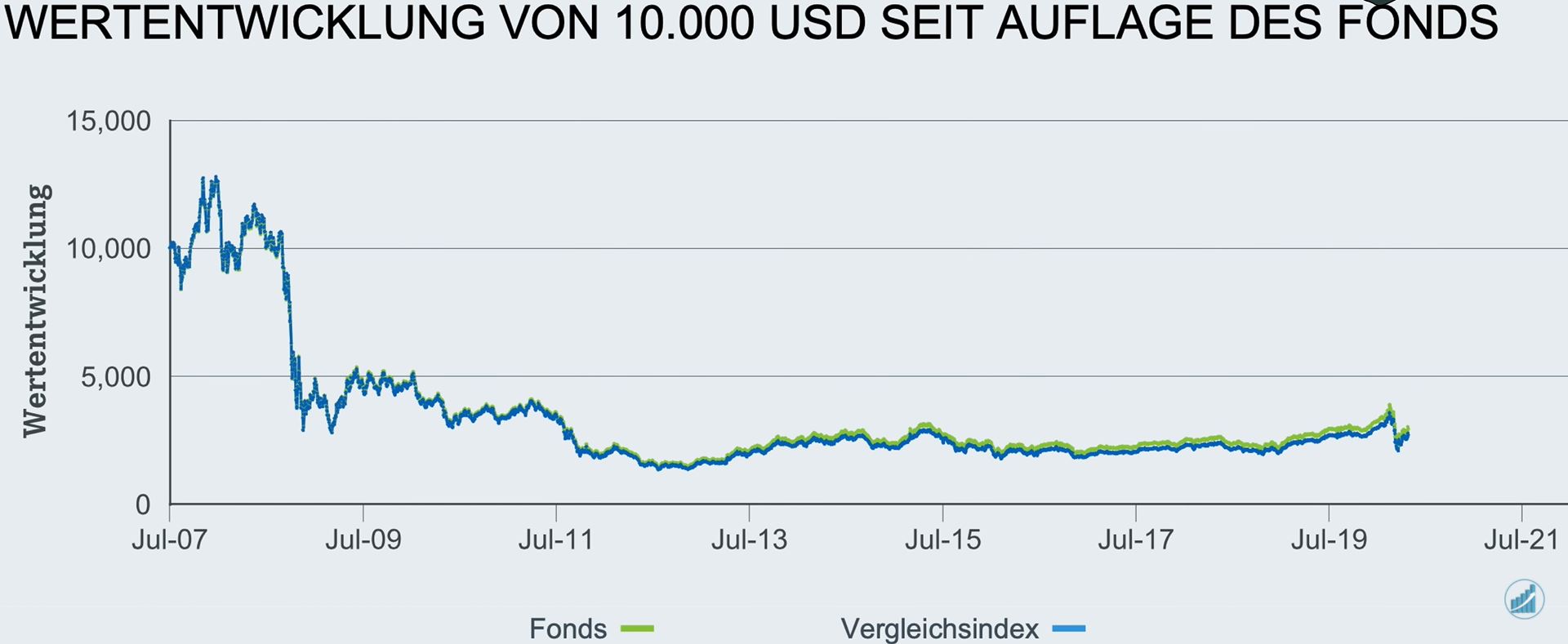

Seit 2007 liegt die durchschnittliche Rendite bei -9,12 %. Trotz alledem gehört der ETF meiner Meinung nach mit zu den besten Indizes, da die Unternehmen sehr zukunftsorientiert sind und das Umweltbewusstsein immer mehr an Bedeutung gewinnt. Die Rendite der letzten drei Jahre liegt bei stolzen 10,4 %.

Bei der Länderverteilung punktet der ETF durch seine breite Diversifikation. USA hat zwar auch den größten Anteil, ist jedoch nur noch zu 37,62 % im Index vertreten. Weitere Regionen, wie Neuseeland, China, Kanada, Brasilien, Spanien, Österreich, spielen hier auch eine bedeutende Rolle.

Risiken des iShares Global Clean Energy ETF

Wenn du in diesen ETF investieren möchtest, solltest du dir bewusst sein, dass du sehr abhängig von politischen Entscheidungen bist. Entscheidet sich ein Staat beispielsweise gegen den Ausbau von erneuerbaren Energien, so wird deine Performance im Index darunter auch leiden. Du investierst also in einen stark schwankenden Sektor.

Die Volatilität hingegen ist eher mittelmäßig. Das Gesamtrisiko wird von iShares zwar mit 6 von 7 bewertet, dürfte meiner Meinung nach aber drunter liegen, da der Trend in Zukunft in Richtung erneuerbare Energien geht bzw. gehen wird.

Keyfacts iShares Global Clean Energy ETF:

- TER: 0,30 %

- Fondsvolumen: 0,7 Mrd. $

- durchschnittliche jährliche Rendite: bei -9,12 %

- Risiko: 6/7 (erhöht)

5. iShares TecDAX UCITS

Als Letztes stelle ich dir noch einen deutschen ETF vor, nämlich den “TecDAX UCITS” (WKN: 593397). Wie der Name schon verrät, wird in die größten notierten Technologieunternehmen, die an der Frankfurter Wertpapierbörse gelistet sind, investiert. Der TecDax ist der deutsche Technologieaktienindex bestehend aus 30 Werten. Der eigentliche Technologiesektor ist etwa nur 43 % hoch, 22 % sind Gesundheitsversorger.

Es handelt sich bei diesem ETF um einen thesaurierenden und es existiert keine Form eines ausschüttenden ETFs. Außerdem ist der TecDAX UCITS physisch replizierend. Der Index beinhaltet 32 Positionen (es gibt auch Cash Positionen, daher mehr als 30). Die TER beträgt 0,51 % und liegt damit verhältnismäßig eher hoch. Das Fondsvolumen liegt bei ca. 0,8 Mrd. $.

Seit 2001 beträgt die durchschnittliche jährliche Rendite 3,52 % und ist nicht besonders viel. Allerdings ist die Rendite in den letzten 10 Jahren schon bei 13,4 % und kann damit mit anderen Technologieindizes gut mithalten. Insgesamt sind die amerikanischen Indizes im gleichen Zeitraum aber besser gelaufen. Die folgende Abbildung zu den Top-Positionen ist nicht mehr aktuell, da Wirecard aus bekannten Gründen nicht mehr im Index enthalten ist. Der Chart hat sich gerade nach der Krise 2001 erholt und ist gerade über die letzten Jahre gut gelaufen.

Risiken des iShares TecDAX UCITS

Da es sich um einen deutschen Index handelt, trägst du auch hier ein politisches Risiko, da der Index durch politsche Entscheidungen negativ beeinflusst werden kann. Außerdem bist du in stark schwankenden Sektoren investiert, wodurch das verhältnismäßig hohe Risiko bei 6 von 7 Punkten gerechtfertigt ist.

Keyfacts iShares TecDAX UCITS:

- TER: 0,51 %

- Fondsvolumen: ca. 0,8 Mrd. $

- durchschnittliche jährliche Rendite (ab 2001): 3,52 %

- Risiko: 6/7 (erhöht)

Fazit: Achte beim Kauf der ETFs auf die Positionen für eine ausgewogene Diversifikation

Alles in allem haben die von mir präsentierten ETFs ihre Berechtigung am Markt. Du solltest dich allerdings lieber für einen oder maximal zwei Indizes bei Trade Republic entscheiden, um Korrelationen untereinander zu vermeiden. Eine Investition in den NASDAQ 100 und in den S&P 500 IT sollte zwingend vermieden werden, da du dadurch eine noch höhere Abhängigkeit der Top-Positionen besitzt. Viel sinnvoller könnte beispielsweise der Kauf eines Tech-Indizes sein mit der Beimischung des iShares Global Clean Energy. In diesem Fall investierst du dein Eigenkapital in zwei unterschiedliche Sektoren und besitzt kein höheres Klumpenrisiko. (Hierbei handelt es sich um keine Anlageberatung, sondern es spiegelt lediglich meine Meinung wider.)